تشهد توزيعات أرباح أرامكو السعودية تنفيذ إستراتيجية طموحة لتحقيق أفضل العوائد للمساهمين، في إطار التزام عملاقة النفط بسياسة مستدامة ومتزايدة؛ ما يعكس الأداء القوي للشركة.

وتخطط عملاقة النفط السعودية لزيادة مستوى ديونها مع التركيز على تحقيق "القيمة والنمو" في توزيعات الأرباح، ضمن خطط تحسين الهيكل المالي للشركة.

وقال النائب التنفيذي للرئيس وكبير الإداريين الماليين في الشركة، زياد ثامر المرشد: "سنقوم بأمرين، الأول زيادة مستوى الديون بدلًا من الاعتماد على حقوق الملكية، ولا علاقة لذلك بتوزيعات أرباح أرامكو، بل يتعلق بتحسين هيكل رأس المال، لتحقيق أدنى متوسط ممكن لتكلفة رأس المال".

ولجأت أرامكو، وفق متابعة منصة الطاقة المتخصصة (مقرّها واشنطن)، إلى أسواق الدين مرتين هذا العام؛ إذ أصدرت سندات دولية بقيمة 6 مليارات دولار في يونيو/حزيران، تلتها صكوك بقيمة 3 مليارات دولار في سبتمبر/أيلول، بعد غيابها عن أسواق الدين منذ عام 2021.

أسواق الدين

تعدّ أرامكو مكونًا رئيسًا في الاقتصاد السعودي، إذ تسهم مبيعات النفط والتوزيعات السخية للشركة في تمويل خطط الإنفاق لتنفيذ رؤية المملكة 2030، إلّا أن الشركة تأثرت هذا العام بانخفاض أسعار النفط الخام، بينما بلغ إنتاجها أدنى مستوياته منذ 3 سنوات تقريبًا.

وقال المرشد: "كنّا في وضع يسمح لنا بعدم اللجوء إلى أسواق الدين خلال السنوات الثلاث الأخيرة، حتى أصبحت السوق مناسبة".

وأشار المرشد إلى أن عمليات بيع الدين ستكون "منتظمة، ولكن ليست متكررة على نحو كبير"، مع عدم وجود خطط لطرح مزيد من الديون خلال ما تبقّى من العام.

وأضاف: "نسعى لأن نكون نشطين دون إفراط"، مشيرًا إلى أن أحد أهداف الشركة من بيع الدين هو توسيع قاعدة المستثمرين"، حسبما ذكرت بلومبرغ.

ولم يُحدد المرشد ما إذا كانت أرامكو ستلجأ إلى الاقتراض لدعم توزيعات أرباح أرامكو التي يُتوقع أن تبلغ 124 مليار دولار هذا العام، متجاوزة أرباح الشركة.

ودفعت توزيعات الأرباح السخية من قبل أرامكو الشركة لتسجيل صافي ديون في الربع الثالث للمرة الأولى منذ الربع الثالث من عام 2022، بعدما كان لديها أكثر من 27 مليار دولار نقدًا صافيًا قبل عام.

وتتكون توزيعات أرباح أرامكو من جزأين: دفعة أساسية ربع سنوية بقيمة 20.3 مليار دولار تُغطّي نحو 95% من التدفقات النقدية الحرة، ودفعة مرتبطة بالأداء تبلغ 10.8 مليار دولار لكل ربع من هذا العام.

وبدءًا من العام المقبل، سيُحتَسَب الجزء الخاص بالأداء نسبةً مئوية من التدفقات النقدية الحرة المتبقية بعد توزيعات أرباح أرامكو الأساسية والاستثمارات.

وقال المرشد: "عندما نغلق دفاتر عام 2024، سنعتمد تلك الصيغة ونوزّع المبلغ الناتج مهما كان".

موعد توزيعات أرباح أرامكو

ارتفعت توزيعات أرباح أرامكو بنسبة 4% خلال العامين الماضيين، ليصل إجمالي التوزيعات الأساسية إلى أكثر من 81 مليار دولار.

وقال المرشد: "نتطلع إلى تحقيق نمو تدريجي في التوزيعات خلال السنوات القادمة، بالاعتماد على التدفقات النقدية الحرة".

ورغم تراجع أرباح الشركة في الربع الثالث من 2024، على أساس سنوي، إلى 103.37 مليار ريال (27.52 مليار دولار)، فقد حافظت أرامكو على توزيعات أرباح سخية بمقدار 31.05 مليار دولار، بما يُعادل نحو 120.38% من حصة الشركة في صافي الأرباح.

وتتضمّن توزيعات أرباح أرامكو عن الربع الثالث المقرر توزيعها على المساهمين يوم 26 نوفمبر/تشرين الثاني الجاري توزيعات أساسية بقيمة 76.1 مليار ريال (20.3 مليار دولار)، وأرباح مرتبطة بالأداء بقيمة 40.4 مليار ريال (10.77 مليار دولار).

ويبلغ إجمالي عدد الأسهم المستحقة لتوزيعات أرباح أرامكو في الربع الثالث 241 مليارًا و848 مليونًا و822 ألفًا و170 سهمًا، وتبلغ حصة السهم الواحد من الأرباح بواقع 0.3145 ريالًا سعوديًا بصفة أرباح أساسية، 0.1670 ريالًا سعوديًا أرباحًا مرتبطة بالأداء، ويصل إجمالي ما يحصل عليه كل سهم إلى 0.4815 ريالًا سعوديًا.

وتتوقّع أرامكو السعودية أن تصل توزيعات أرباحها الإجمالية لعام 2024 إلى 465.9 مليار ريال (124.2 مليار دولار)، وتشمل هذه التوزيعات، أرباحًا أساسية بقيمة 304.4 مليار ريال (81.2 مليار دولار)، وأرباحًا مرتبطة بالأداء بقيمة 161.7 مليار ريال (43.1 مليار دولار).

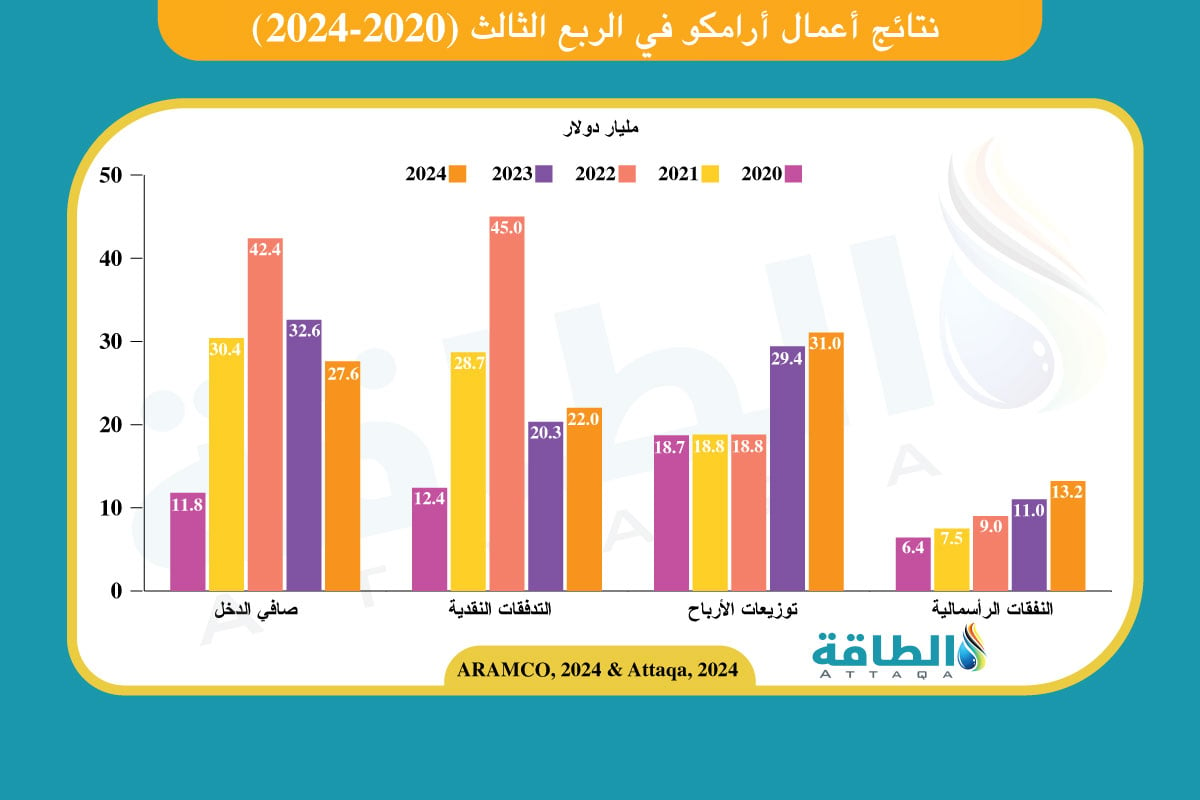

الإنفوغرافيك التالي، من إعداد منصة الطاقة المتخصصة، يستعرض أبرز نتائج أعمال أرامكو خلال الربع الثالث (2020 - 2024):

ويرى المرشد أن معدل الرفع المالي لأرامكو –نسبة صافي الدين إلى حقوق الملكية– الذي يُقدَّر بـ 2% منخفض مقارنةً بنظراء الشركة، مشددًا على أن الشركة لا تستهدف معدلًا محددًا.

وقال: "ستلاحظ أن معدل الرفع المالي لدينا يرتفع وينخفض بحسب دورات السوق"، وهو ما يتوافق مع خطط تحسين هيكل رأس المال لتحقيق أدنى متوسط للتكلفة.

موضوعات متعلقة..

اقرأ أيضًا..

المصادر:

0 تعليق